随着成材步入冬储期,北方地区的钢厂率先采取行动,发布了冬储政策。目前已有东北、西北等多家钢厂公布冬储政策,标志着2024年的冬储正式启动。从农历时间来看口碑最好的配资平台,2024年的冬储启动时间与往年基本一致。西北和东北地区由于天气原因导致冬储政策出台较早,其他地区钢厂的冬储政策亦陆续公布。在产能相对充足,而消费预期不乐观的情况下,冬储的积极性和必要性有所降低。是否冬储,主要关注成材是否存在利润空间,在成材边际无利润情况下进行冬储安全性相对更高,然而,要考虑到热轧卷板消费存在韧性,对建材价格有一定支撑作用。

贸易商冬储意愿不足,预计冬储累库量维持低位

具体来看,进入冬季,“成材冬储”成为市场交易的主要逻辑。截至2024年12月初,已有多家钢厂公布了2024年的冬储政策,2024年仍是西北、东北地区出政策时间较早。尽管目前钢材产量和库存都维持在低位区间,五大材库存更是处于历史同期低位,但是由于市场普遍预期钢材需求仍存在较大压力,预计冬储仍维持偏弱格局。2024年北方冬季偏暖,气温下降的速度较慢,下游需求减弱速度低于往年同期。截至2024年12月初,多数贸易商对冬储计划的确定仍持观望态度,仅有少数贸易商表达了冬储意愿,但前提是价格需维持在较低水平。部分贸易商虽有冬储计划,但是鉴于整体资金情况紧张,其冬储量预计缩减。与此同时,国内钢厂自储意愿同样不强,许多钢厂冬季有减产计划,预计钢厂仍以被动冬储为主,且自储量有限。

2024年11月底,东北钢厂冬储政策出台,目前已有东北、西北等多家钢厂公布冬储政策,2024年的冬储正式拉开序幕。从农历时间来看,与往年冬储开始时间基本一致(春节前9~10周)。西北和东北地区由于天气原因导致冬储政策出台较早,其他地区多数钢厂的冬储政策集中在春节前3~6周公布。

回顾过往十几年的冬储过程,贸易商冬储较为成功的年份,往往伴随来年消费旺盛或建立在低价格的前提上。回顾过去5年钢材价格走势,其中2021—2023年春节后月均价格(次年3、4月)较春节前月均价格(12月和次年1月)上涨,2023年3月价格虽有所上涨,但到4月价格出现明显回调;2024年3—4月价格低于1—2月价格。2023年和2024年贸易商冬储效果不理想,其冬储盈利能力下降,鉴于此,近年来贸易商倾向于逐步缩减冬储量,作为一种降低冬储风险的策略。

建筑用钢量持续降低,但是由于制造业用钢仍保持韧性,加之钢材出口仍具备优势,实际钢材产量仅出现了小幅度的缩减。螺纹钢和热轧卷板价差方面,2021年价差较大;然而,自2022年起,螺纹钢和热轧卷板价差则呈现窄幅波动的态势。

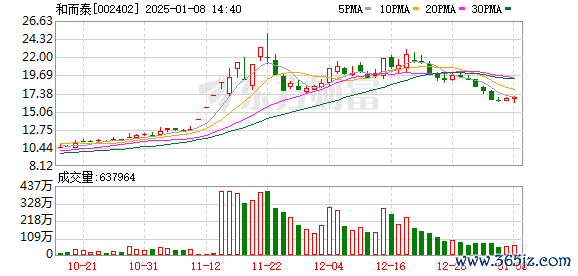

企业面临亏损时,往往会采取主动减产措施,甚至进行停炉检修,以此遏制淡季库存累积的速度。2024年原料端供需偏宽松,导致钢材价格重心下移口碑最好的配资平台,在此背景下,钢厂普遍盈利能力较低,处于历年同期低位水平。2024年9月后,随着预期提振,钢铁企业盈利显著改善,247家钢铁企业盈利率显著改善,截至2024年12月初,钢厂盈利率仍在50%左右。

临近冬储季节,247家高炉产能利用率有所降低,但仍处于历年同期较高位置。截至2024年12月初,日均铁水产量维持在230万吨以上,相较2023年同期呈现增长态势。2024年房地产数据方面仍偏弱,制造业保持韧性,出口保持较高增长,粗钢产量小幅下降。由于2024年9月政策的提振,钢铁企业盈利显著改善,在线配资钢厂检修、减产速度放缓。

随着房地产市场的宏观调控持续深化以及建筑行业转型升级的推进,建筑行业对钢材的消费需求逐渐趋于理性。同时,随着绿色建筑、节能减排等理念的深入人心,促使消费者在选择建筑材料时更加注重环保性与健康因素。截至2024年12月初,螺纹钢产量下降接近20%,热轧卷板产量小幅增长0.8%。

冬储的成功与否,不仅取决于价格的合理性以及来年消费预期的乐观性,还须以库存水平适中为前提,过高的库存会削弱价格上涨的必要条件。2024年12月初,螺纹钢社库和总库存处于历年低位水平;热轧卷板社库和总库存处于相对低位,但库存仍维持下降态势。

随着利好政策的推出,以及各建设项目的稳步推进,钢铁产业的需求在多个领域展现出巨大的增长潜力。预计2025年钢材的消费将受到诸多因素的影响,其中包括全球经济环境、房地产、基础设施建设与制造业的发展等。近两年贸易商冬储盈利效果显著下降,导致其冬储意愿有所减弱。具体而言,2023年与2024年的冬储库存累积量均降至1100万吨,相较于2021年冬储期间的1800万吨库存累积量,减少了700万吨。

根据钢联历年五大材库存数据,过去3年内,库存周期大致为9~13周,累库量在1120万~1210万吨。截至2024年12月初,按照往年累库时间来看,部分年份已进入累库周期。然而,由于2024年冬季偏暖,五大材库存仍处在下降阶段。根据往年数据推算,2024年12月底出现库存低点,然后,累库到2025年3月中旬左右,库存累积量预计在1100万吨左右。

因此,展望成材冬储,贸易商冬储意愿不足,预计冬储累库量维持低位。2022—2024年冬储库存累积量有所降低,2022—2024年库存累积量在1100万吨左右,远低于往年。截至2024年12月初,2024年贸易商冬储意愿仍不强,根据钢联历年数据预测,2024年冬储期间库存累积量在1100万吨左右,但后续仍需要关注政策对冬储预期的提振作用。

2025年成材市场:产能依旧偏宽松钢材利润受制约

展望2025年,预测2025年钢材产量和消费量将继续保持增长,2025年钢铁产能依旧偏宽松,在产能偏宽松的大背景下,钢材利润受到制约。从需求端来看,房地产行业降速放缓,基建仍保持平稳增长,制造业仍呈现亮点。出口方面,我国钢材具备较强的成本优势,出口仍维持高位运行。结合上述分析,2025年钢材的供应、需求、进口及库存推演如下:

供应端,2025年,钢铁企业的产能投放预计有所减缓。然而,得益于近年来钢铁企业设备的大型化和效率的显著提升,钢铁产能依旧保持相对宽松的状态。在这种宽松产能的背景下,我们预测,2025年粗钢产量小幅增长。

需求端,2024年9月,宏观政策持续发力,货币政策不断加码,政策明确表示房地产行业止跌企稳,地方隐性债务得到有效化解,以旧换新政策范围有望扩大。在这些因素的共同作用下,预计房地产行业的下降幅度将有所放缓,基建投资的托底作用将超过2024年,制造业也将继续维持相对较高的增长速度。据此,2025年国内粗钢需求将有小幅增长。

净出口,考虑到2024年钢材净出口的高基数,以及粗钢产能的宽松状态,钢材利润受到一定限制。然而,我国钢材在国际市场上的价格竞争力较强,预计2025年粗钢净出口将保持稳定增长。同时,我们也需要密切关注国际贸易保护主义的抬头,这可能会对出口形势带来风险。

(作者为华泰期货研究院)口碑最好的配资平台